月間700万PVのフリー素材サイト管理者が語る「確定申告」との激闘の記録[PR]

こんにちは、確定申告のフリー素材といえば「ぱくたそ」の運営管理人すしぱくです。

この記事は、僕が確定申告でどれだけ苦労したのかを語る実際にあった話です。(ちなみに今回、アドビさんの「僕と私の確定申告」の企画に参加することとなり、この記事を書かせていただいています)

どれだけ苦労したのか一言でいうと、無知だった僕は、税理士さんの言うことに素直に従いすぎて大変な目に遭ったという内容です。

世の中の税理士さんすべてが悪いのではなく、僕が選んだベテラン税理士さん(当時70代後半くらい)との相性が悪く、教えてもらったことを守り続け、それが世間一般だと思い込んでいたのが原因です。

「税理士ってみんな同じではない、自分に合った税理士を選ぶのがベスト!」

っと今なら言える、そんな僕の確定申告ストーリーでございます。

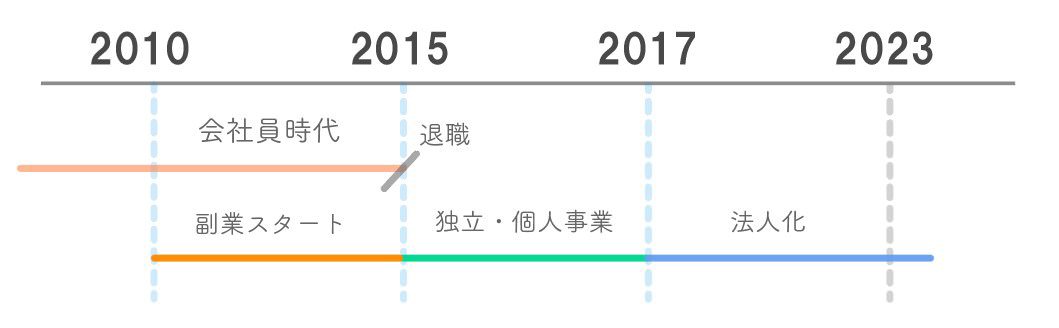

エピソードの時系列を簡単にまとめるとこのような流れです。

2010年頃:14年くらい町工場で働く(将来が不安になる)

↓ ↓ ↓

2012年頃:副業をスタート。知り合いが税務調査でトラブルになり、ビビってベテランの税理士(高齢)に依頼する。

↓ ↓ ↓

2015年頃:領収書をまとめるのつらい、やめたい、経理きつい、仕事ができない状態に陥る(苦悩期)

↓ ↓ ↓

2016年頃:新しくITリテラシーが高い税理士(若い)に依頼する

初めての税理士との契約

あらためまして、僕は「ぱくたそ」というフリー素材サイトを立ち上げた中の人です。

国内では最大規模の写真素材サイトで、同業種にはイラストのフリー素材、巨匠「いらすとや」さんがいる業界で活動しています。

そんな「ぱくたそ」を運営する前は、会社員として町工場でモノづくりに勤しみ約14年間、マシニングやフライス、旋盤で鉄を削っては汎用機で寸法公差1,000分台の工具を納品する職人でした。

某自動車のエンジン部分や某カメラメーカーのレンズ部品とか作ったことがあります。

自分で営業して、自分で作って納品するやりがいはありましたが、昇給なしの薄給と手が真っ黒になる現場作業、残業代なしの労働環境という社畜ランクS+帯の状態が10年を迎えたあたりで将来に不安を感じます。お金の面でも体力的な面でも10年後の自分が想像できないモヤモヤした状態。

本業とは別に空いた時間で何かはじめないとヤバい。そう考えてはじめてみたのが副業でした。当初は会社員の給料+お小遣いくらいの感覚だったと思います。

- スタジオ撮影の経験を活かしたカメラのお仕事

- Web制作ができたのでデザインやサイト運用のお仕事

- ブログを書いて(このブログ)アフィリエイト

趣味や経験を生かし出来ることを試行錯誤していました。「ぱくたそ」を構想したのもこの頃ですね。

休日は知り合いの会社へ行って製品を撮影し、その流れでWebサイトを制作するといったスキーム。自分のやりたかったことと、必要とされていることに生を実感します。

そして収益もあがり、ようやく貯金もできて自分に還元していこうと思いながら、その年を終えようとしていたある日、取引先に紹介したフリーランスの知り合いから連絡を受けます。

「取引先を紹介してくれたのに、確定申告で迷惑をかけてしまった。大変申し訳ない。」

という内容でした。

どうやら、確定申告で税務署から多額の追徴を受けたという話でした。

詳しくは、↓ の過去に書いた記事をお読みください。

「申告していない個人事業のフリーランスへ、あなたの売り上げに税務署が目を付ける理由」

全文読むと長くなるので要点だけ説明します。

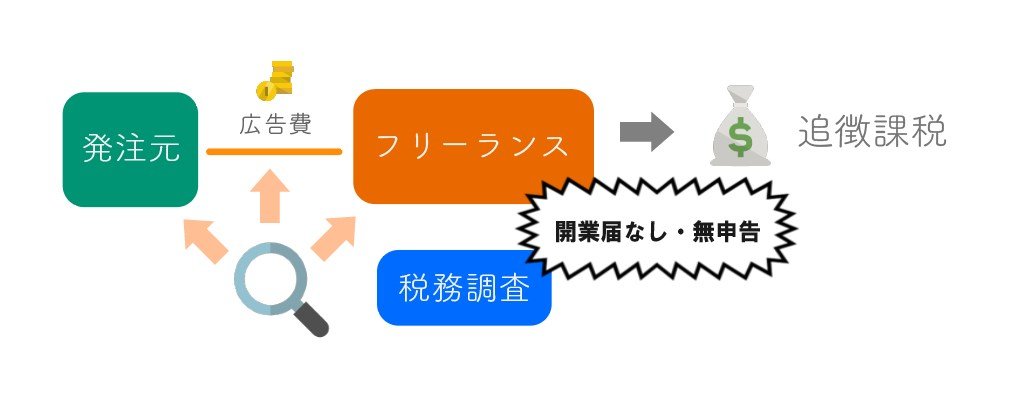

僕の取引先が広告の仕事を請け負ってくれる方を探していたので、フリーランスの知人を紹介して繋げました。

この広告の仕事が数百万円規模の案件でして、僕が立ち上げからディレクションに入っていたこともあり、取引先は完全に信用してフリーランスの知人に発注します。

そして、ここからが地獄です。

納品が終わりしばらくした頃、取引先に税務調査(任意調査)が入ります。

※ 税務調査とは、調査官が帳簿を確認したり不審な取引がないか調査、手続きすることです。

調査員は、額面の大きな広告費がフリーランスの個人に支払われている点を指摘。請求書に記載されている連絡先から取引に関する調査が行われます。

その結果、フリーランスの知人は、仕事で得た売上を申告せず(源泉徴収もせず)、個人事業の開業届も出していないモグりであったことがバレます。

この仕事で得た売上も申告せず懐に入れていたわけです。完全に脱税・・・。

その後、かなり大きな金額の追徴を支払うといった顛末です。

額面の大小ではないかもしれませんが「お小遣い稼ぎだから」という甘い認識で確定申告などの必要な手続きをしないと、これだけの代償を負う可能性があると知りました。

そしてこの件で、

「少しの金額でも税務調査が入ってしまうのでは?」

「そうなったら取引先や関係者に迷惑をかけてしまうのでは?」

と、すっかりビビってしまうわけです。

ちなみに会社員時代の確定申告は会社に任せっきりで

「源泉徴収って何?」

「控除って何?」

という無知っぷりです。ふるさと納税とは楽天スーパーセールの類かと思っていたくらいです。

お金もありませんし、誰かに聞ける人脈もない、途方にくれていた頃、

そういえば、会社(当時勤めていた)の顧問税理士さんは70を超えるベテランで、今回のような税務調査などを経験しているだろうし、知識も豊富なはずでは・・・。

救いを求めて相談します。

実はそこから大変な目に遭うのです・・・。

「領収書をしっかり管理すれば何の心配もない」という強い言葉

当時、税務調査にビビっていた僕は、無知ゆえに

「とにかく税理士さんに頼めば大丈夫!しかも、相手はベテランっぽいし」

としか思っておらず、他の税理士を探すことをしていませんでした。

すしぱく

「実は僕、知人が税務調査で追徴課税を受けてしまい、副業するのに確定申告が怖いんです」

ベテラン税理士

「そうなんだね。状況は違うとしても、指示したとおりきちんと書類を管理して申告すれば何も心配ないよ」

すしぱく

「おおっ!!(すごい)」

そうして、ベテラン税理士の指示の元、あらゆる買い物の領収書をすべて紙で管理する日々が始まります。

そう、紙・・・。

この紙で管理するという日々が、僕を猛烈に苦しめることになるのです。

紙での管理と一口にいっても、このベテラン税理士さんからの指示はとても細かなものでした。

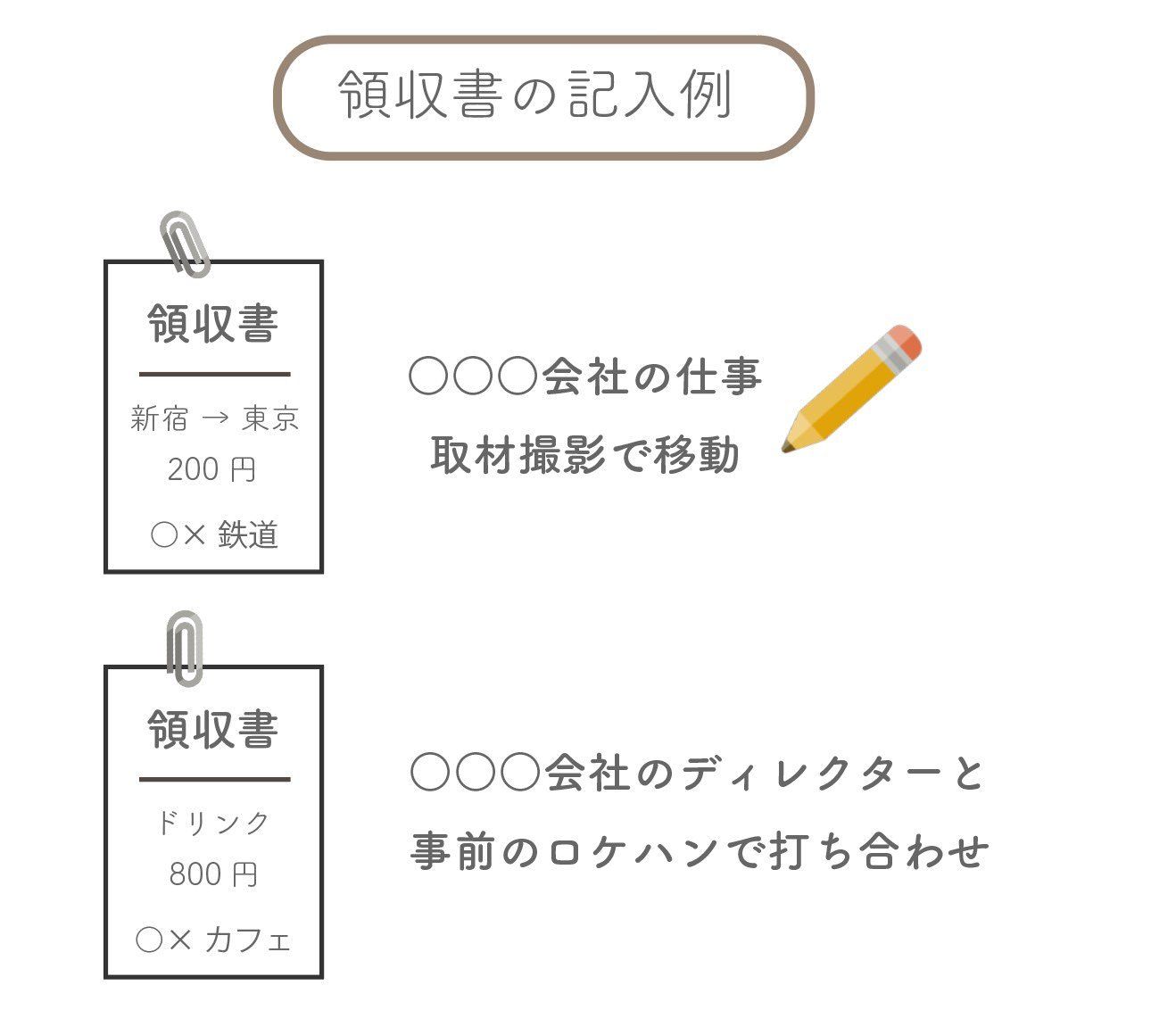

領収書ごと勘定科目を紙に書いていくわけですが、交通費が記された領収書、例えば新宿から東京に電車移動した場合、東京へ何の目的で行ったのか書くように言われました。

たとえば、

[●●会社の案件で作成した印刷物の受け取りで横浜から神保町へ移動]

[カメラレンズを購入するのに横浜から秋葉原のヨドバシに移動]

という感じです。ちなみに交通系ICカードを使うと後で印刷するコストがかかるので、移動ごとに切符を購入して領収書を発行していました。

「えええ・・・ 毎回こんなに書かないといけないのかよ・・・」

税理士さんに毎日こまめに日報を送る感覚です。

他にもあります。打ち合わせでカフェに入ったら、どのような案件で誰と打ち合わせをしたかも書きます。ここで困るのが、注文した内容がわからない領収書はNG、接待交際費で何を頼んだのか記載があるレシートを貼るように言われます。

2月4日 ●●会社と撮影の打ち合わせ

ハンバーグ定食・・・960円

いちごパフェ ・・・420円

・・・

3月10日 ●●の企画の撮影後の飲み会

生ビール 8杯 ・・・450円

枝豆 ・・・250円

お通し ・・・500円

・・・

という内容が丸見えです。あきらかにごはんタイムのような領収書も堂々と「打ち合わせで食べた」とするのが恥ずかしかったです。同じ日に2軒、3軒、飲み歩いている領収書は計上せずに破いて捨ててました。かなしみ。

左に領収書を貼って右に細かな内訳を書いていきます。

「これが税務の基本なのか、めちゃくちゃ大変だわ・・・。確定申告嫌いの人が増えるのも当たり前だわ・・・」

と感じながら指示されたとおりに明細をまとめていました。

そして出来上がった書類は定期的にまとめて税理士事務所へ郵送します。

領収書=保証書が手元にない!機材を修理するのに大苦労

こんな大変なことを続けていたある日、大変なことが起きました。なんと、僕が仕事で使っていたカメラが壊れてしまったのです。

すぐに修理に出さないといけない。たしか店頭で買ったからレシートと保証書があったはずだ・・・!

そう思い、自分が整理していた書類の中をガサゴソしていた僕はあることに気付きます。

「あ、保証書、全部領収書に貼り付けて郵送したわ・・!!」

そう・・・ 書類に領収書の原本を貼っているので、手元に領収書がないのです。それによって、カメラの修理ができなくなりました。

どういうことかと言うと、ヨドバシカメラなどの店舗で撮影機材を現金で買うと領収書が保証書代わりになります。アマゾンなどオンラインで購入したものならサイト上から購入履歴を追えますが、店頭購入の場合は購入した証明ができない限り「レシートを持ってきてください」と言われてしまいます。

当時の僕は領収書をすべて税理士事務所へ送るため、オンラインで購入すると印刷する手間がかかってしまうので店頭購入ばかりしていました。それが完全に裏目です。

まさかこんな不便な目に遭うとはつゆしらず、僕は税理士さんに連絡し、送った領収書を受け取りに行きます。

なんだか変だぞ・・・。

再び違和感をおぼえるわけです。あまりにも不毛すぎると・・・

そもそも領収書はデジタル保存しておけばよかった

なぜこのようなことになっていたのかというと、ベテラン税理士がITに疎かったことにつきます。

あまりにも不毛な管理が続いていたので、世間ではどのように管理しているのか調べてみると、なんと、領収書をスキャンもしくはカメラ撮影してPDF管理している人が多いというではないですか!!

いつの間にか、世の中は領収書はデジタルデータでもOKという流れになっていたのです。

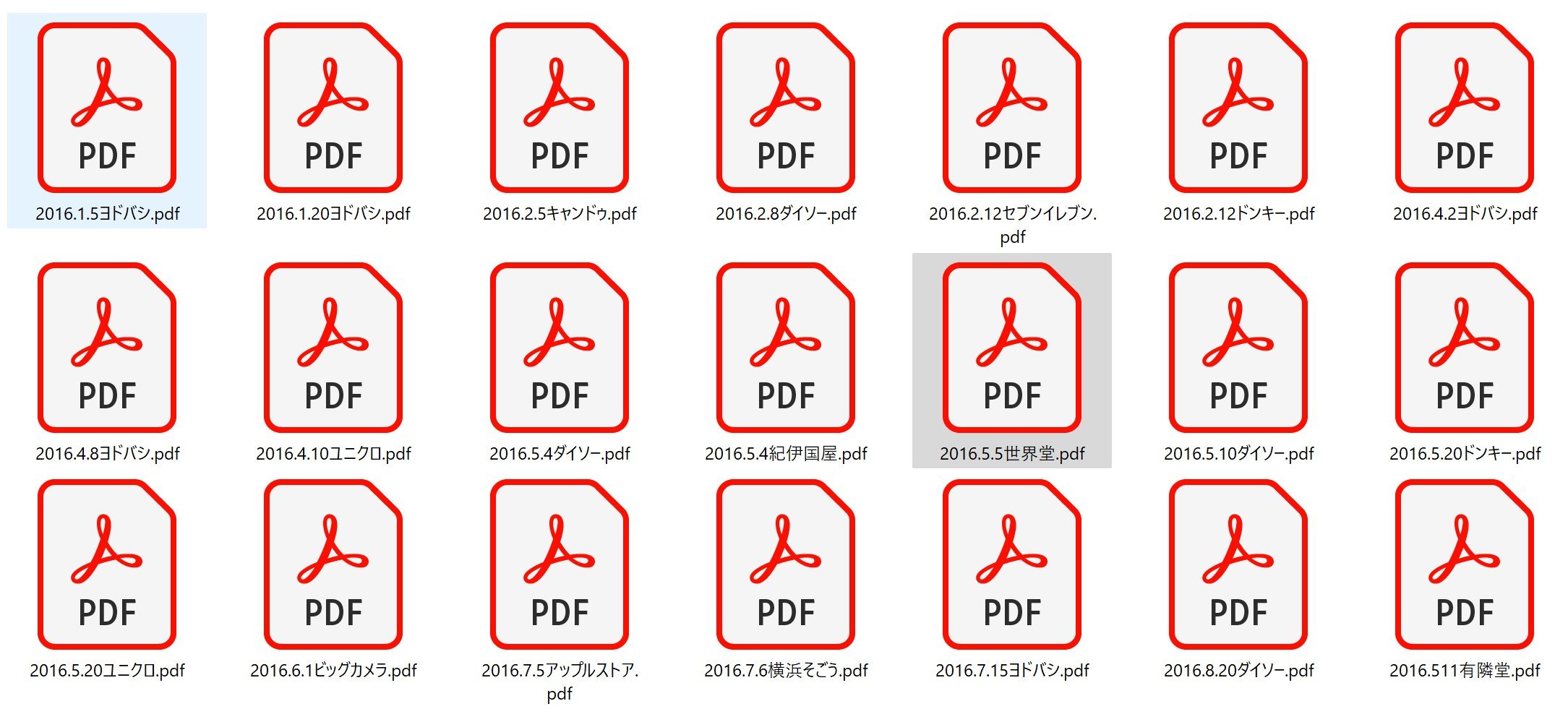

そのことを知った僕は、ベテラン税理士の言うことを無視する形で、領収書をスキャナーで保存していくことにしました。

保存されたPDFはひとつひとつA4サイズで保存されているので、「Adobe Acrobat」上の編集機能を使い内訳の明細やメモ的な内容も書いておきます。

ファイルが多くなってきたら上半期・下半期として、ひとつのPDFにまとめることで、ファイル内検索から「いつどこで何を買ってきたのか」瞬時に調べることができます。また、領収書に書かれた商品名を瞬時に解析してくれるOCR機能によって入力の手間も省けました。

ベテラン税理士さんは、そんなこと一切教えてくれませんでした。

なぜなのか、、、

2016年、ついに会計ソフトを使い始める。

会社員時代の副業が本業となり2015年12月に会社を退職します。当時書いた退職エントリはこちら。

独立後は副業と違い時間の融通が効くので経理も余裕だと思っていました。

しかし、紙ベースの帳簿付けや領収書の管理は力技(寝ないで朝までやれば)で何とかなるとして、

「会社が前年比どのくらいの売上なのか」

「このまま売上をあげていけば利益はどの程度になるのか」

そういった目標やパフォーマンスをすぐに可視化できないことにストレスを感じていました。

今後、法人化すると税務に関わる項目が増えるわけで、今よりもっと本業に費やす時間が減ってしまう・・・。売上がないのに経理ができる人を雇って会社は大丈夫なのか・・・やっぱり自分で勉強して経費削減した方がいいのか本気で悩みました。

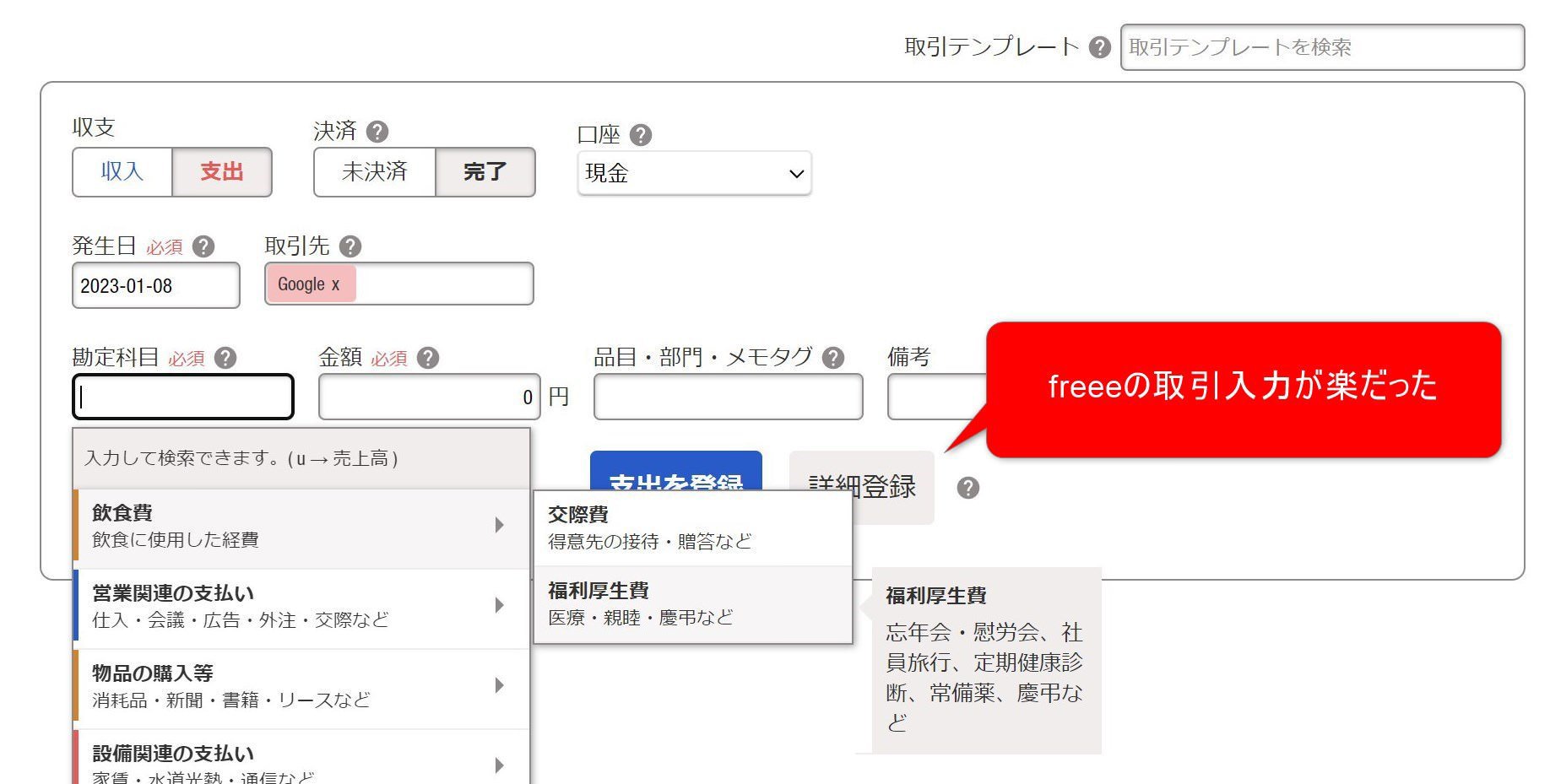

そのような状態の中、クラウド会計ソフトなるサービス「freee」の登場を知って一気に考えが変わります。今まで苦労していた会計処理と領収書の勘定科目付けがスイスイできるのです。

これまで懸念していた

「会社が前年比どのくらいの売上なのか」

というデータもすぐに可視化されるし、クラウドなので1台のPCでしか使えないという煩わしさもないし最高でした。ブラボーです。

結局、その年の確定申告はベテラン税理士に紙で提出しつつ、freeeに入力するという二度手間で終わります。

2016年、ITリテラシーの高い税理士を探し始める

帳簿をクラウド会計ソフト「freee」に入力することで、非効率な紙管理の現状を感じました。また、書類の管理方法はひとつではなく、様々な方法で管理・申告できるのだと知ります。

これも「freee」の登場で意識が変わったおかげです。

「もう紙の管理は時代遅れだし、すべてデータ化して申告した方が効率的じゃね。」

という渾身の思いを背に新しい税理士を探す旅に出ます。条件は、

- 「freeeが使える」

- 「僕より若いか同じくらいの年齢」

- 「顔を合わせて相談したいから場所が近い」

この3条件で調べたところ奇跡的に地元で開業した税理士さんと出会うことになります。

さっそくアポイントを取り、これまでやってきた領収書や帳簿付けの書類一式を持って相談に行きました。

すしぱく

「町工場で働いていた時のベテラン税理士に依頼して、これまでずっと紙ベースで資料を作ってきました・・・(かくかくしかじか)」

新しい税理士

「拝見しますね。・・・・ ものすごく丁寧に管理されていたんですね。ここまで細かく作っているお客様は稀ですよ。」

すしぱく

「えっ・・・!?」

新しい税理士

「領収書を送るだけ送って仕分けがめちゃくちゃな状態が多いです。」

すしぱく

「えっ・・・!?」

新しい税理士

「名前も日付も書かれていない領収書が送られてきて

『この領収書は何ですか?』→『わかりません』

会社とは関係のない明らかな私物を購入した領収書に対して

『これは経費になりませんよ』→『落とせるようにして』

といったやり取りが日常茶飯事です」

すしぱく

「えっ、そんな雑なんですね・・・」

新しい税理士

「はい、ベテラン税理士はすしぱくさんの将来のことを考えてここまで丁寧に作るよう指示していたのかもしれません」

すしぱく

「たしかに、『どんな行動にもお金の流れを把握しなさい』と言われてきましたからね。

自分が経営者側になり、従業員からあがってきた領収書のお金が一体何に使われ、どのように売上に繋がっているのか、そういった流れを知らないとお金がいくらあっても足りませんね。」

新しい税理士

「とはいえ、昔からの税理士は先代から引き継ぎデジタル化の波に乗れず、高い顧問料のまま非効率な会計をしている所は多いです。また、中小の町工場はそもそもITリテラシーが低く変化を嫌うので紙のまま続けて欲しいという要望があったのかもしれませんし、それが逆にいいものだと考えている可能性もあります。」

この年を最後にベテラン税理士との契約を満了。新しい税理士に依頼し法人化の手続きをはじめます。

税務調査を念頭に普段から注意しておく

2018年初頭に仮想通貨(ビットコイン)のマイニングをはじめます。

具体的な方法は割愛するとして、マイニングをすると報酬が入ります。この報酬の現金化がとにかく複雑で課税方法についても議論されていました。

その後、ビットコインが半減期を迎え、10万円が200万円に高騰。僕の書いたビットコイン関連の記事もアクセス数が増え、マイニングの収益も原資を回収できて利益が出ます。

この様子を税理士に伝えたところ

「儲かっている業界は国税がチェックしていますので、マイニングの報酬は適切に処理していきましょう」

との連絡を受けます。

SNSで儲かった系ツイートをしている人が税務調査を受けて爆死しているのはそういうことかもしれません。

ここでも例の税務調査でビビったトラウマが蘇ります。

すしぱく

「せっかくの機会なので、国税庁の見解から取引の課税に対する確定申告の方法をブログに書いてもいいですか?」

新しい税理士

「はい!すしぱくさんの課税方法で計算しますね。」

という流れで税理士監修でブログ記事を公開。↓

「仮想通貨(ビットコイン)取引の課税について、税理士に聞いてきた[国税庁の追記あり]」

当時、このような記事が書かれたブログはほとんどなく、様々な業界から相談をうけました。その後、国税庁の見解どおり無事に確定申告を済ませました。

これがベテラン税理士だったら仮想通貨の説明からはじまり、資料を僕の方で用意して事務所へ趣きお願いする必要があるんだろうなとボンヤリ思ってしまいました。

おわりに

僕の場合、税務調査による追徴課税というトラウマが根本にあり、ベテラン税理士による丁寧な帳簿付けという名の修行があったからこそ、今の考え方があるのだと感じます。以下が僕の教訓です。

1. 税務調査は怖いので申告と届け出はしよう

2. 税理士はどこも同じではない、あくまでも自分の状況に応じて税理士を選ぼう

3. すべて税理士に丸投げするのではなく、仕組みや流れをある程度理解しつつ税務を考えよう

4. 本業で売上をあげることを第一として、税理士と寄り添える関係を築こう

思い返せば、ベテラン税理士との出会いにはじまり、苦悩し、ITに強い税理士と出会えたことで、一緒に「ぱくたそ」も成長することができたのだと感じます。

領収書のPDF化で使用した「Acrobat」にはオンライン版があるみたいです。

僕は企画のプレゼン資料や契約に関するドキュメントなど、どこに行っても共有しやすく環境に依存しないPDFにして「Adobe Acrobat オンラインツール」で管理することが多いです。また契約書の電子サインを依頼する「オンラインで文書に署名」 を使うことで、法的に有効な署名を追加することができます。

今回の記事で紹介した領収書のスキャンについてもモバイルアプリ「Adobe Scan」を利用することで、書類をスキャンし簡単にPDF化することができます。OCR処理によって自動的にテキスト化されるのもポイントで、会計ソフトとの連携はもちろんPDFをまとめた時にPDF内検索が行えるのも大変便利です。

また、文字の多い画像(JPEGやPNG)はPDF化しておけば、より印字が鮮明になったデータをつくることができますし、印刷もしてもらいやすくなります。画像(JPEGやPNG)をPDF化したことがない人は、ぜひ試してみてください。(画像のPDF化機能はこちら。ちなみに、逆もできます)

といった具合に、Acrobatの機能は充実しすぎて感動するレベルです。無料でもご利用いただけますので、ぜひ「Adobe Acrobat オンラインツール」をチェックしてみください。